明日申购中签率高!60亿元规模的常银转债来了

银行可转债已经展期日前,常熟银行可转债尹畅可转债将开始认购,发行规模60亿元

值得一提的是,尹畅的可转换债券具有更高的权利根据公告,尹畅可转债每股配售金额为2.189元这意味着投资者可以用常熟银行的五只手配售一只可转债

截至9月14日,今年以来,已有民生银行,长沙银行,齐鲁银行,厦门银行,瑞丰银行等5家银行披露了可转债发行计划未来将有近800亿元的商业银行可转债登陆资本市场

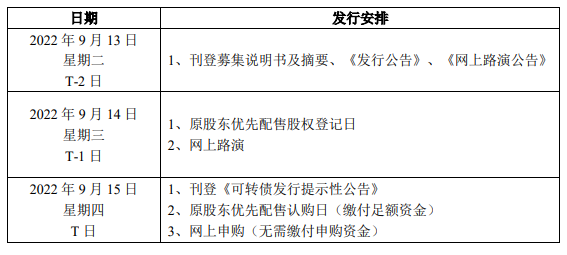

尹畅可转换债券公开购买

根据发行公告,常熟银行可转债将于9月15日申购根据优先配售和网上申购数量,9月16日公布网上中签率和优先配售结果,网上中签结果以抽签方式确定

根据申银万国的计算,常熟银行股价为8.1元时,转股价值为100.25元,对应的可转债价格在119.31元至120.45元之间常熟银行股价在7.3元—8.9元区间时,对应的可转债市值约为114.99元—125.6元

如果以目前的市场估值水平衡量,尹畅可转债破发的概率很小假设可转债首日涨幅为20%,每股配售收益约为0.438元如果8.1元以股价成本参与配售,综合配售收益为4.26%,配售收益更高

数据显示,截至9月14日收盘,常熟银行股价报7.90元从股价表现来看,1月4日至9月14日,常熟银行涨幅22.96%,在a股上市银行中排名第一,仅次于成都银行,江苏银行,南京银行,江阴银行

银行对补血需求强烈

资料显示,今年上市的银行可转债有两只,分别来自成都银行和重庆银行,发行金额分别为80亿元和130亿元。

除了常熟银行,还有一些银行正在稳步推进可转债的发行计划,计划发行规模也不小其中规模最大的是民生银行,计划发行500亿元可转债此外,长沙银行和齐鲁银行的计划发行规模也分别达到了110亿元和80亿元

研究机构认为,银行发行可转债主要是为了补充核心一级资本最近几年来,在金融支持实体经济和监管政策调整的背景下,商业银行面临的资本约束越来越明显,资本补充欲望不断高涨

常熟银行半年报显示,截至2022年6月末,其核心一级资本充足率,一级资本充足率和资本充足率分别为9.86%,9.91%和11.58%,较去年末分别下降0.35,0.35和0.37个百分点。

但对于银行而言,仍需关注转换率低,发行时间长等因素导致的实际补充资本效果不佳。

此外,银行可转债的发行可能需要较长时间以民生银行为例早在2017年3月,该行就公布并论证了发行500亿元可转债补充核心一级资本的可行性报告,但至今仍未发行

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

为您推荐